Az egyéni vállalkozók számára - így az átalányadózók esetében is - 2024-től változik a vállalkozás szüneteltetésével kapcsolatos szabályozás. Ha egy vállalkozó az adóévben 181 napot el nem érő egybefüggő időtartamban szünetelteti vállalkozását, akkor ezt nem kell külön bevallással igazolnia. Ez azt jelenti, hogy a rövid ideig - tegyük fel, 1-3 hónapig - szüneteltető vállalkozónak is egész éves bevallást kell benyújtania - hívja fel a figyelmet Szilágyi Anita, a Menedzser Praxis Tudás- és Válaszközpont vállalkozási szakértője az Átalányadózás 2024-es változásairól szóló különszámban. Ezt a változást üdvözölhetik az érintettek, mert egyszerűsödnek az adminisztrációs terheik.

Adóelőleg a bevétel összege alapján

A 25 millió forintot meghaladó bevétellel rendelkező vállalkozásoknak új adóelőleg-fizetési kötelezettségük lesz. Ha egy vállalkozás év közben kezdi meg tevékenységét az adott önkormányzat területén, például székhelyáthelyezés vagy telephelynyitás miatt, az évesített adóalap naptári napi arányosított összege után 8,5 millió forintot kell adóelőlegként fizetni.

Így alakulnak a bevételi küszöbök

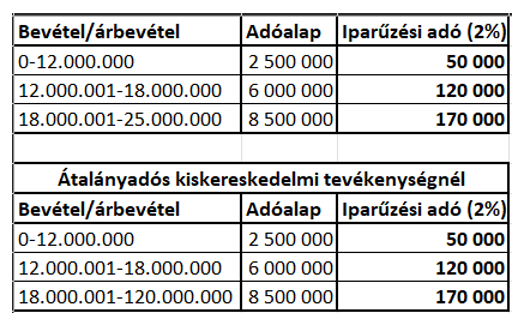

A táblázatból láthatjuk, hogy az átalányadó alkalmazása és az adó mértéke a bevétel alapján változik. Ha a bevétel nem éri el a 12 millió forintot, az adóalap 2.500.000 forint, és ha 2 százalékos az iparűzési adó mértéke, akkor az adó 50 ezer forint. Azok számára, akik 12 millió és 18 millió forint közötti bevétellel rendelkeznek, az adóalap hatmillió forint, az adó pedig 120 ezer forint.

A kiskereskedelmi tevékenységet folytató átalányadózók számára az adóalap a következőképpen alakul: ha a bevétel 18 millió és 120 millió forint között van, akkor az adóalapja 8.500.000 forint, és az adó 170 ezer forint (2 százalék).

Megszűnt szabály: más összeg után fizetik az adót

Az átalányadózó egyéni vállalkozók esetében megszűnt az a szabály, hogy a jövedelem 1,2-szerese után kell megfizetni az adót. Az átalányadó bevételi értékhatára 2024-ben 32.016.000 forintra emelkedik. Így, ha a bevétel meghaladja a 25 millió forintot, ez esetben a normál adószabályok lépnek életbe.

Azoknak, akik átalányadósként vállalkoznak, érdemes folyamatosan figyelemmel kísérniük a jogszabály-változásokat, mivel szakemberek szerint várhatók még mozgások ezen a területen, ami a rendeletmódosításokat illeti.

A Szilágyi Anita vállalkozási szakértő által összeállított, átalányadózásról szóló leckesorozatunkat a Kisvállalkozói Jogkövető felületén találja, ahol részletes leírásokat, különböző példákat és részletes táblázatokat olvashat. Nézze meg ezen a linken most!