A göngyölítés azt jelenti, hogy a havi társadalombiztosítási járulék alapja az év elejétől a tárgynegyedév utolsó napjáig átalányban megállapított, szja-köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben járulékalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt.

Mit jelent és miért előnyös a göngyölítés?

Az átalányadózó egyéni vállalkozó éves minimálbér felét el nem érő jövedelme továbbra is szja-mentes, ezért ez a jövedelemrész nem képez járulékalapot.

2023-ban is változatlanul érvényes az a szabály, miszerint a biztosított egyéni vállalkozó tb-járulékának alapja havonta legalább a minimálbér, ezért, ha a fentiek szerint kiszámított összeg kisebb ennél, a járulékot a minimálbér után kell megfizetni.

A göngyölítéses módszert nem csak a főfoglalkozású átalányadózó vállalkozóknak kell alkalmazniuk, hanem azoknak is, akik – például – heti harminchat órát elérő munkaviszony mellett folytatják a vállalkozói tevékenységüket, és ezért (vagy más, a Tbj. szerint nevesített okból) nem minősülnek főfoglalkozású egyéni vállalkozónak, de utóbbiaknak nem kell figyelembe venniük a minimum-járulékalapra vonatkozó rendelkezéseket.

2023-tól az átalányadózást alkalmazó egyéni vállalkozót saját maga után havonta terhelő szociális hozzájárulási adót is göngyölítéses módszerrel kell meghatározni. E közteherre vonatkozóan is igaz, hogy a számításnál minden olyan hónapot figyelembe kell venni, amelyben a vállalkozó legalább egy napig biztosított volt.

A szociális hozzájárulási adó alapját a szja-előleg alapjának figyelembevételével kell megállapítani, azzal, hogy a társadalombiztosítási járulékhoz hasonlóan, annak sem része az szja-mentes jövedelem.

A főfoglalkozású egyéni vállalkozót a saját maga után havonta terhelő adó alapja továbbra is legalább a minimálbér 112,5 százaléka, ezért, ha a szociális hozzájárulási adó göngyölítéses módszerrel kiszámított alapja kisebb ennél az összegnél, akkor a szociális hozzájárulási adót a minimálbér 112,5 százaléka után kell megfizetni.

Fentiekkel összefüggésben, változott az átalányadózó egyéni vállalkozóknál a tb-járulék és a szociális hozzájárulási adó bevallásának gyakorisága is: 2023-tól a foglalkoztatónak nem minősülő, átalányadózó egyéni vállalkozónak – a tárgynegyedév adatait havonként külön feltüntetve – negyedévente, a tárgynegyedévet követő hónap tizenkettedik napjáig kell elektronikusan benyújtania a 2358 jelű járulékbevallást.

Ettől eltérően, ha az átalányadózó egyéni vállalkozó öregségi nyugdíj iránti igényt nyújt be, a nyugdíjkérelem benyújtását követő harminc napon belül saját magára vonatkozóan soron kívüli adóbevallást kell tennie a bevallással még le nem fedett, az öregségi nyugdíj megállapításának általa kért kezdő napját megelőző napig terjedő időszakra.

2023-tól az egyéni vállalkozók átalányadózásában is kedvező változások léptek hatályba.

A személyi jövedelemadózásban 2023. január 1-től megszűnik az átalányadózás választásához kapcsolódó – tárgyévet megelőző évben vizsgált – bevételi értékhatár. Így az egyéni vállalkozó akkor is választhatja az átalányadózást, ha a 2022. évi vállalkozói bevételének összege meghaladja az éves minimálbér tízszeresét (24 millió forintot), kizárólag kiskereskedelmi tevékenységet végző egyéni vállalkozónál az éves minimálbér ötvenszeresét (120 millió forintot).

Úgy is fogalmazhatnánk, hogy 2023-ban az egyéni vállalkozó addig adózhat az átalányadózás szerint, amíg a bevétele a 2023-as adóévben nem haladja meg az éves minimálbér tízszeresét, a kizárólag kiskereskedelmi tevékenységet végző egyéni vállalkozónál pedig az éves minimálbér ötvenszeresét – függetlenül attól, hogy 2022-ben megfelelt-e ezen elvárásnak vagy sem.

A tevékenységét év közben kezdő, megszüntető vagy szüneteltető egyéni vállalkozó a bevételi értékhatárt a tevékenység folytatásának napjaival időarányosan veheti figyelembe.

Főbb változások a 2023-as évre

A kisadózók tételes adóját érintő 2022. évi változások fényében fontos, hogy az is tevékenységét év közben kezdő egyéni vállalkozónak számít, aki közvetlenül az átalányadózásra áttérés előtt katás volt, a bevételt ilyenkor is arányosítani kell.

Lényeges változás az is, hogy 2023-tól jelentősen csökken az az időszak, amelyben az átalányadózást megszüntető egyéni vállalkozó nem lehet ismét átalányadózó. Ha az átalányadózó egyéni vállalkozó más adózási módot választ, vagy nem felel meg az átalányadózás törvényi feltételeinek, és emiatt az arra való jogosultsága megszűnik, a megszüntetés (megszűnés) évére és az azt követő 12 hónapra nem választhat ismételten átalányadózást. (Korábban ez a „kényszerszünet” 4 adóév volt.)

Az átalányadózó egyéni vállalkozók járulékfizetésére vonatkozó rendelkezések változása miatt módosultak a családi járulékkedvezményt év közben igénybe vevő átalányadózó egyéni vállalkozók szja-előlege megállapításának szabályai is. Ennek megfelelően, ha a főfoglalkozású átalányadózó egyéni vállalkozó év közben családi járulékkedvezményt is érvényesít, akkor az átalányban megállapított jövedelem adóelőlegét negyedévente kell megállapítania és bevallania a 2358-as bevallásában.

Az Szja tv. vállalkozói személyi jövedelemadózásra vonatkozó szabályai szerint adózó – ez lényegében tételes költségelszámolást jelent – egyéni vállalkozó eddig is, és továbbra is havonta köteles beadni a ’58-as járulékbevallását. 2022. december 31-ig az átalányadózókra is ez a szabály volt érvényes.

2023-tól az átalányadózókat érintően változott a járulékbevallás gyakoriságát érintő rendelkezés: e körben ezentúl ezt negyedévente kell benyújtani: első ízben a 2023. év első negyedévéről, a 2358-as jelű nyomtatványt, április12-ig.

Ez az általában vett „papírmunkát” érintően kedvező intézkedés azok számára is előnyt jelent, akik átalányadózók, és bevételük egyenlőtlenül oszlik meg az egyes hónapok között: adott esetben egy-két hónapig szinte semmi, majd egy számottevő összeg. Ők rosszul járhattak a korábbi, havi bevallással, hiszen a járulékfizetés kötelező minimuma miatt több járulékot fizettek, mint az ugyanannyi bevételt, de arányos megosztásban elérő társaik.

(A vállalkozói személyi jövedelemadózást alkalmazó vállalkozók járulékalapja a vállalkozói kivét – a vállalkozó e jogcímen könyvelt költsége –, így ad némi mozgásteret és tervezhetőséget a járulékalapot illetően is: itt tehát továbbra is a havi járulékbevallás kötelezettsége maradt meg.)

A göngyölítés menete

Az átalányadózók tehát a továbbiakban negyedévente adják be a járulékbevallásukat, és ebben a havi járulékalapot a negyedéves szja-alap göngyölített összegéből kell kiszámítani. Azaz a járulékok alapja:

az év elejétől a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem,

csökkentve az év korábbi negyedévében, negyedéveiben adóalapként figyelembe vett összeggel,

elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt, azzal, hogy

az adóalap nem lehet kisebb az adóalap megállapításának különös szabályai szerint megállapított összegnél.

A főfoglalkozású átalányadózókra is érvényes emellett az a szabály, hogy a járulék alapjának el kell érnie a minimálbért, illetve a garantált bérminimumot (a szociális hozzájárulási adót illetően ezek 112,5 százalékát). 2023-ban a minimálbér havi bruttó összege 232 000 Ft, a garantált bérminimum 296 400 Ft. Ebből következően a szociális hozzájárulási adó havi alapja 261 000 Ft, illetve 333 450 Ft.

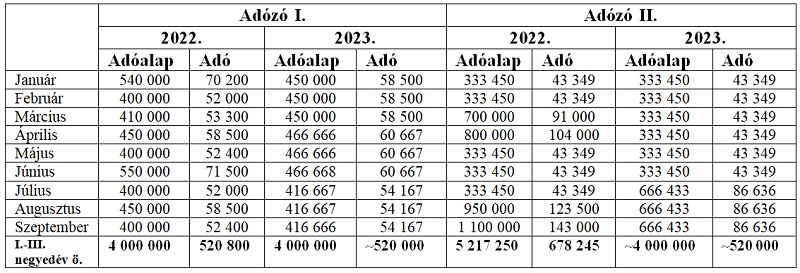

Annak szemléltetésére, hogy miért is jó a negyedéves göngyölítéses módszer a járulékfizetésben, nézzünk egy példát!

Adózó I. és Adózó II. átalányadózó egyéni vállalkozók. 2023. január 1-től szeptember 30-ig az átalányadó alapját képező jövedelmük 4 000 000 Ft, amelyet az alábbi ütemezésben szereztek meg:

| Adózó I. | Adózó II. | |

| Január | 540 000 | 0 |

| Február | 400 000 | 300 000 |

| Március | 410 000 | 700 000 |

| Április | 450 000 | 800 000 |

| Május | 400 000 | 150 000 |

| Június | 550 000 | 0 |

| Július | 400 000 | 0 |

| Augusztus | 450 000 | 950 000 |

| Szeptember | 400 000 | 1 100 000 |

| I-III. negyedév összesen | 4 000 000 | 4 000 000 |

Nézzük meg, miként alakul a szociális hozzájárulási adóalapjuk és a fizetendő adó a 2022-ben még hatályos, illetve az új szabályok alkalmazásával, a 2023. évi garantált bérminimum figyelembevételével!

Amint látjuk, a II. adózó számára a negyedéves, göngyölítéses módszer 158 ezer forint adómegtakarítást hozott.

A gögyölítés előnye még egyszer…

Bízunk benne, hogy mindenki átlátja a táblázat alapján a számítás módját, de azért a teljesség kedvéért, a II. dózó adatain bemutatva a göngyölítéses módszert:

- január-március hónapokban az átalányadó alapját képező jövedelme 1 000 000 Ft, ezt három hónapra arányosan felosztva 333 333 Ft összegű havi szociális hozzájárulási adóalapot kapunk, de mivel ez

- kevesebb, mint a garantált bérminimum összegének 112,5 százaléka,

- január-március hónapokban havi 333 450 Ft a szociális hozzájárulási adó alapja;

- az első és második negyedévben összesen 1 950 000 Ft Hanna átalányadó-alapja, és

- ebből levonva a szociális hozzájárulás alapjaként már figyelembe vett összegeket (összesen 1 000 350 Ft), a második negyedévre marad 949 650 Ft, melynek

- havi összege 316 550 Ft, ami úgyszintén elmarad a kötelező szociális hozzájárulási adóalaptól, azaz

- április-június hónapokban a szociális hozzájárulási adó alapja havi 333 450 Ft lesz;

- januártól szeptemberig Hanna átalányadó-alapot képező jövedelme 4 000 000 Ft, amelyből januártól júniusig már a szociális hozzájárulási adó alapjaként figyelembe vett összeg 2 000 700 Ft, azaz

- július-szeptember hónapokra fennmaradt 1 999 300 Ft, havi szinten 666 433 Ft, ami

- már meghaladja a garantált bérminimum alapján számolt szociális hozzájárulási adóalapot, így a 666 433 Ft után kell megfizetni a szociális hozzájárulási adót.

Fentieket összegezve megállapíthatjuk, hogy a havonta egyenletesen számlázó vállalkozó járulékalapja nem fog változni éves szinten, a negyedéves göngyölítés szabály alkalmazásával sem. Annál, akinél a havonta számlázott (bevételként elszámolt) összeg nem egyenletesen jelenik meg, az új szabály jelentős megtakarítást hoz. Úgy is fogalmazhatnánk, hogy a göngyölítéses módszerrel meghatározott járulékalap ugyanakkora éves jövedelemnél ugyanakkora összegű társadalombiztosítási járulék (és szociális hozzájárulási adó) fizetési kötelezettséget eredményez, függetlenül attól, hogy mikor kerül sor a számlázásra, és így a jövedelem megszerzésére.

Természetesen a göngyölítéses szabály alkalmazásához (is) megfelelő nyilvántartásokra van szükség. Az adózók nyilvántartásai kapcsán mind az adózás rendjéről szóló törvény, mind a – jelen esetben releváns – személyi jövedelemadóról szóló törvény, sőt, a szociális hozzájárulási adóról szóló törvény is tartalmaz előírásokat.