Üzleti körökben gyakran tapasztalható bizonytalanság a tekintetben, hogy érdemes-e áttérni a társasági adóról (tao) a kisvállalati adóra (kiva). Sok vállalkozó fontolgatja ezt a lépést, ám mielőtt döntést hoznának, fontos ismerniük a konkrét szabályokat és feltételeket – hangsúlyozta Sándorné Új Éva okleveles adószakértő, okleveles pénzügyi revizor előadásában a Menedzser Praxis Tudás- és Válaszközpont online szakmai napján.

Tapasztalata alapján számos vállalkozó kíváncsi a kisvállalati adó előnyeire és hátrányaira. Gyakran fordulnak hozzá tanácsért, amikor arról szeretnének dönteni, hogy melyik adózási forma lenne számukra kedvezőbb. Ezekben a beszélgetésekben gyakran kiderül, hogy az adott vállalkozásnak nem feltétlenül lenne előnyös a kisvállalati adórendszer. Ilyenkor arra hívja fel a figyelmet, hogy ha már megtörtént a váltás, és még nincs túl késő, gyorsan fontolják meg a döntést, és ha szükséges, vonják vissza. Más esetekben viszont azt kell közölnie, hogy sajnos a kisvállalati adó nem a megfelelő választás.

Sándorné Új Éva úgy vélte: túlságosan leegyszerűsített megközelítés, amikor valaki kizárólag azt emeli ki, hogy a kisvállalati adó alatt nem kell szociális hozzájárulási adót fizetni, és mennyi adót lehet így megtakarítani.

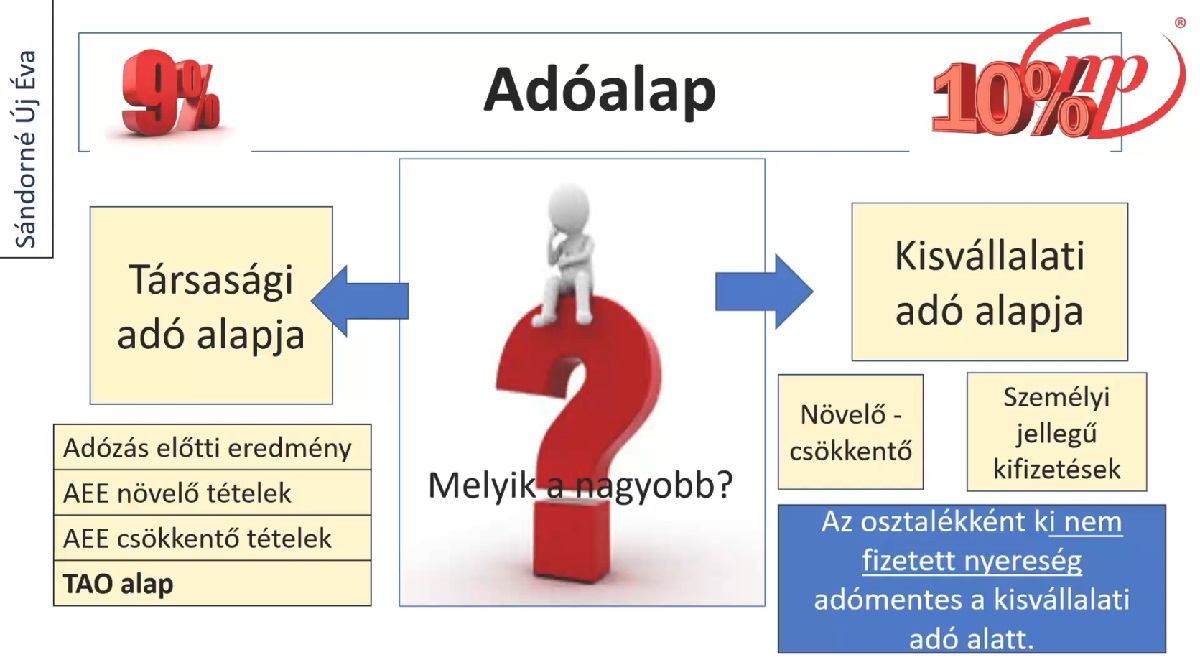

Amikor arról kell határoznia valakinek, hogy a társasági adóról áttérjen-e a kisvállalati adóra, akkor nem csupán a szociális hozzájárulási adó kontra kisvállalati adó (kiva) mértéket kell összehasonlítani, hiszen az adótervezésnek sokkal komplexebbnek kell lennie.

Tehát nem lehet pusztán néhány adat alapján kijelenteni, hogy valakinek a társasági adó vagy éppen a kisvállalati adó lenne előnyösebb, mert a látszat sokszor megtévesztő. Gyakran szükség van komolyabb adótervezésre és részletes elemzésre annak érdekében, hogy valós képet kapjunk az adott vállalkozás helyzetéről, és csak ezután hozzunk döntést arról, melyik adózási forma lenne a legmegfelelőbb.

„Egyes vállalkozók, akik a kiva rendszerét választották, az adólapokat úgy határozták meg, hogy ennek kapcsán komoly kételyek jelennek meg bennem” – fogalmazott az adószakértő. Mint hangsúlyozta, különösen a személyes jellegű kiadások kapcsán tapasztalja, hogy a számviteli törvény által meghatározott fogalmak nem mindig egyeznek meg az adószabályok értelmezésével. Ezért kiemelten fontosnak tartja, hogy szó szerint és körültekintően olvassa el mindenki a rá vonatkozó törvényeket, figyelembe véve még az apróbetűs részeket, átmeneti szabályokat és kivételes rendelkezéseket is.

Sándorné Új Éva egy általa felhozott példa kapcsán közölte: amikor a kisebb családi vállalkozások képviselőivel beszélget, az első kérése mindig az, hogy osszák meg vele azt az információt: a céget valamilyen formában tulajdonló személyek között akad-e nyugdíjas személy.

Ha előfordul nyugdíjas a tulajdonosok között, akkor a kisvállalati adó jelentős előnyöket kínálhat. Ha a nincsenek pozitív tételek a növelő-csökkentő tételek között, akkor még a minimum adóalap esetén is nullára csökkenhet a személyes jellegű ráfordítás.

Ez lehetővé teszi, hogy az egyszerűsített adóalapot is válasszák az érintettek a helyi iparűzési adóban, amely a kisvállalati adóalap 120 százalékának megfelel. Így lényegében sem kisvállalati adót, sem helyi iparűzési adót nem kell fizetni.

Az adószakértő előadásában további példákkal világította meg, hogy mely esetekben mely adózási formát érdemes választani. Kapcsolt vállalkozások esetében mire kell odafigyelni? Hogyan befolyásolja a döntést a létszám (egybeszámítás)? Mit kell figyelembe venni mérlegfőösszeg-választásnál illetve bevétel-választásnál? Milyen további választási feltételeket kell ismerni? Egyebek mellett ezekre is részletes és közérhető választ adott az adózási szakértő. Nézze meg az erről szóló videót! Kattintson a fenti képre!

Próbálja ki az Adópraxist és a Digitális Adókommentárt két hétig teljesen díjmentesen és győződjön meg azok előnyeiről:

Az email címére elküldtük a megerősítő levelet amivel aktiválhatja a fiókját.

Rendelje meg az Adózási Módszertani Szemle és az adopraxis.hu digitális tudástár szolgáltatásunk!

Az Adózási Módszertani Szemle egy gyakorlatias megközelítésű online adószakmai havilap, amely átfogóan követi az adózás világának változásait. Minden nagyobb adónem és több fontos témakör állandó rovatot kapott: Áfa, SZJA, Társasági adó, TB és nyugdíj, járulékok és bérszámfejtés, Kisadók, Helyi adók, Számvitel és adózás összefüggései, Munkaügy és adózás összefüggései.

Az Adópraxis.hu egy folyamatosan frissülő digitális tudástár. Az oldalon megtalálja az aktuális és archív Adózási Módszertani Szemle lapszámokat, kérdéseket tehet fel szakértőinknek, olvashatja az adójogszabályokat és rendeleteket. Korlátlanul használhatja a Digitális Adókommentárt, valamint a szakmai videótárban megtekintheti az aktualitásokra fókuszáló legsikeresebb szakmai napjaink videofelvételeit.

Éves előfizetéséhez az alábbi szolgáltatások járnak még:

Adja meg az email címét, és küldünk egy levelet, amellyel megadhatja új jelszavát.

Tanácsadóink vonalainak foglaltsága esetén ügyfélszolgálatunk fogadja hívását. Szakértőink haladéktalanul, de legkésőbb hat munkaórán belül visszahívják. Szükség esetén ügyfélszolgálati kollégánkkal az Ön számára megfelelő időpontra kérhet visszahívást.

Gyorshírek és magyarázatok az adózási eljárásjog új szabályairól