Ez a tartalom 187 napja jelent meg, lehetséges, hogy az itt szereplő információk már nem aktuálisak.

Önnek válogatott legfrissebb tartalmainkat személyes kezdőlapján mindig elérheti.

Ha egy átalányadózónak a tevékenysége évközben változik, vagy másképpen fogalmazva az alacsonyabb átalánykulcs alá eső tevékenységből származó akár egyetlen bevételt is szerez, ekkor az év első napjára visszamenőlegesen az alacsonyabb költséghányadra át kell térni – Dr. Nagy Péter, a Csongrád Csanád Megyei Adó- és Vámigazgatóság jogi kiemelt referense a Menedzser Praxis 2024. évi adókonferenciáján mutatta be az átalányadózók jövedelemadó és járulékszabályait érintő módosításokat. Felhívta a figyelmet arra is, hogy tevékenység év közi kezdése, megszüntetése, szünetelése esetén a bevételi értékhatárt a tevékenység folytatásának napjaival arányosan kell figyelembe venni.

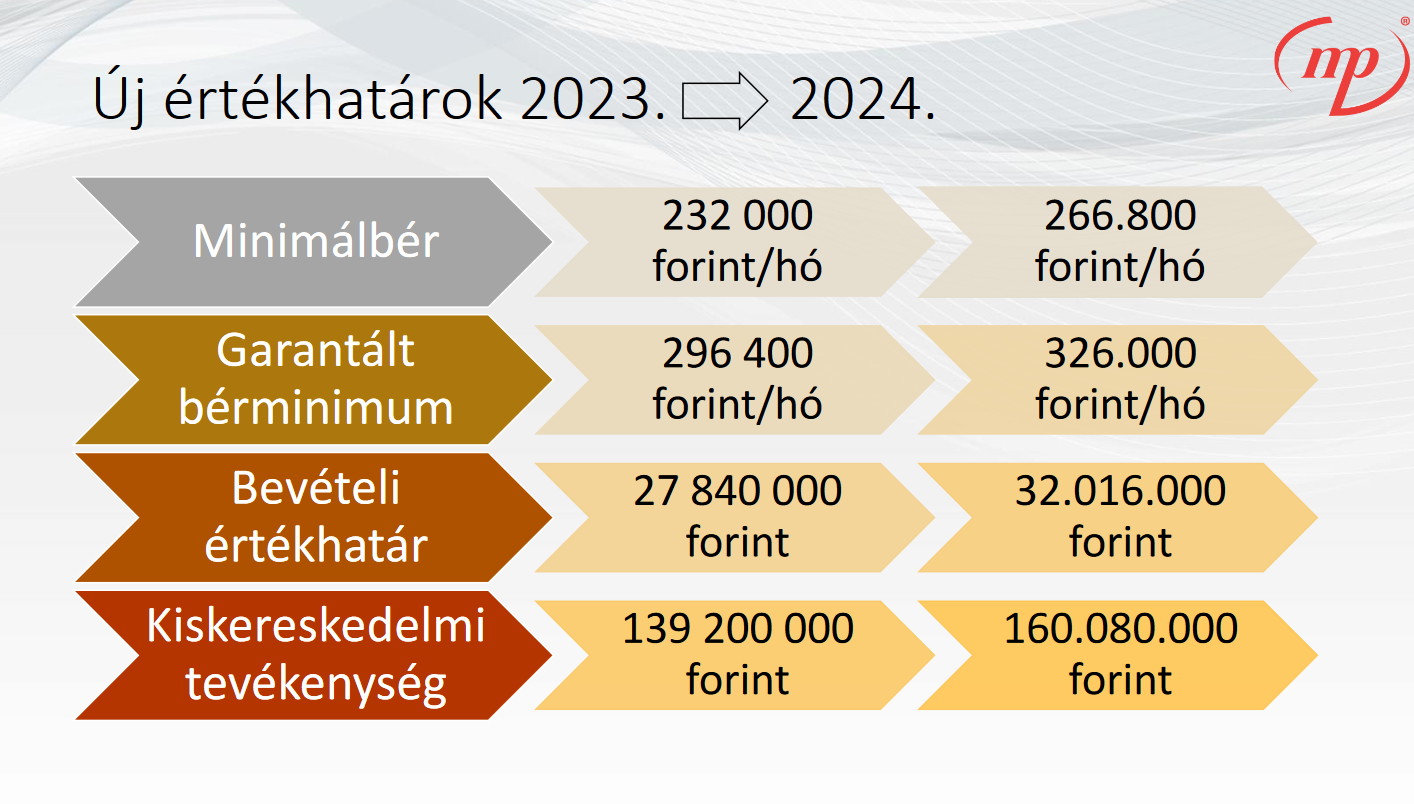

Ez év január 1-jétől az átalányadózó egyéni vállalkozók bevételi küszöbei emelkedtek, mivel a minimálbér és a garantált bérminimum összege december 1-jével nőtt. A szakértő hozzátette, hogy a kiskereskedelmi tevékenység bevételi értékhatára is jelentősen emelkedett. Az átalányadózó egyéni vállalkozók esetében a normál bevételi értékhatár 2024-ben 32 millió 16 ezer forintra emelkedik, míg a kiskereskedelmi tevékenység esetén ez az összeg 160 millió 80 ezer forintra módosul.

Az Szja. törvény szerint a vállalkozás szünetelésének időszaka alatt szerzett bevétel nem minősült szja előleg alapnak 2023 év végéig.

2024-ben a szünetelés alatt keletkező bevétel és felmerült kiadások a szünetelés megkezdését megelőző napon megszerzett vállalkozói bevételnek, illetve vállalkozói költségnek minősülnek.

Probléma lehet, ha az utólagosan befolyt bevétel miatt a bevétele meghaladja az átalányadózás értékhatárát, mivel ezzel visszamenőlegesen elveszti az átalányadózásra jogosultságát, és a következő évben sem választható az átalányadózás. Az új szabályokat a 2023. december 31-ét követően megkezdett szünetelés esetében kell alkalmazni. A 2024. január 1-jén folyamatban lévő szünetelésre a 2023. december 31-én hatályos szabályok alkalmazandók – hangsúlyozta a szakember, akihez a konferencia résztvevői kérdéseket is intézhettek az aktuális problémáik kapcsán. Például azt tudakolták, hogy ha az átalányadózó szüneteltet az év során, az befolyásolja-e az adómentes értékhatár összegét. Érdeklődtek annak kapcsán is, hogy ha a 36 órát meghaladó munkaviszonyban a jövedelem meghaladja a minimálbér többszörösét, akkor is kell-e járulékot fizetni a kiegészítő tevékenységű átalányadózó egyéni vállalkozónak a jövedelme után, vagy csak SZJA-ra kötelezettek.

Nagy Péter előadásában szólt a jövedelem meghatározott részének adómentességéről kapcsolatos tudnivalókról, illetve arról is, hogy mely esetben minősül az átalányadózás szerinti adózó támogatása vállalkozói bevételnek és mikor nem, bemutatta a KATA-ból kilépés után az átalányadózás választásával kapcsolatos ismereteket, majd gyakorlati példákat hozott annak érdekében, hogy jogszerűen tudjanak eljárni az érintettek. Nézze meg az előadást itt!

2024. január 1-jével életbe lép az E-Áfa rendszerének számos változása, amit a többi között az Áfa tv. 184.§-a szabályoz. A frissített rendelkezések számos aspektust érintenek, többek között a bevallások jóváhagyását és a bevallási határidők kezelését. Dr. Gróf Gabriella okleveles könyvvizsgáló, adószakértő, jogász a legfontosabb változásokat ismertette az adókonferencián.

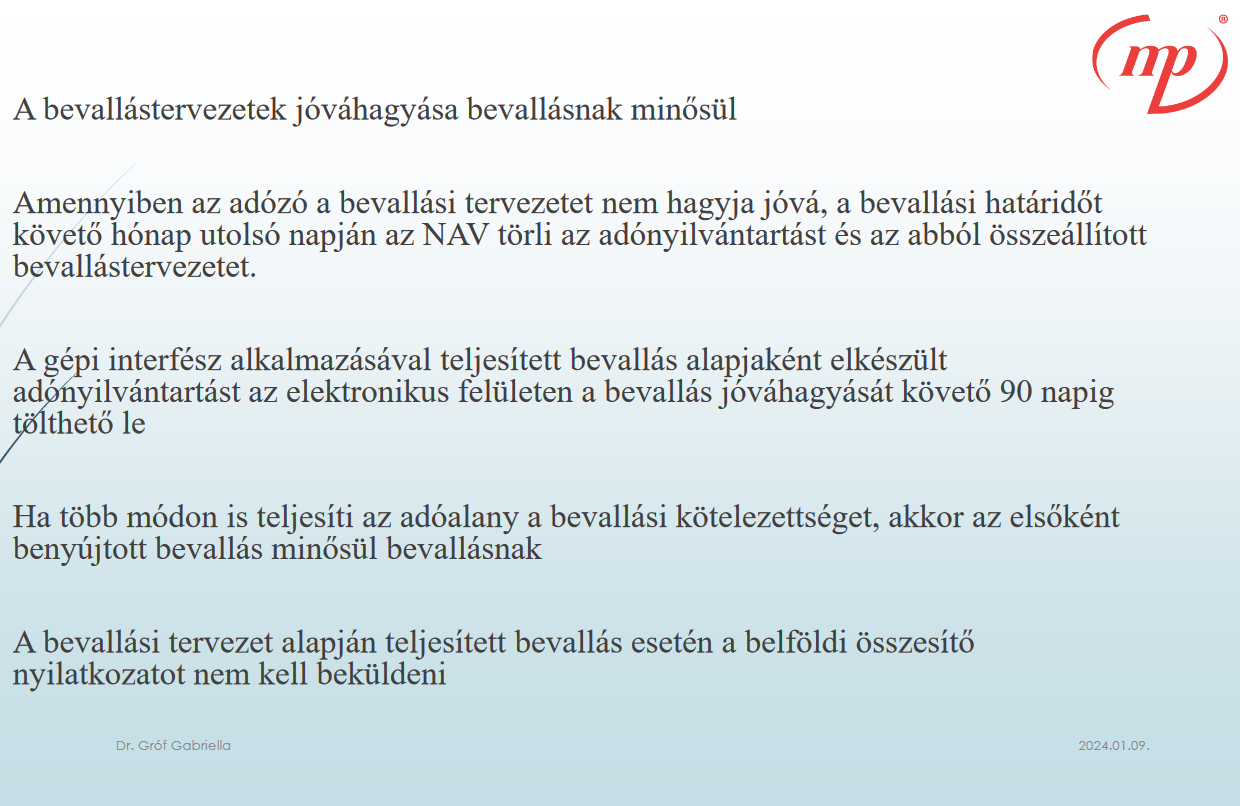

Az adózók számára fontos változás, hogy a bevallástervezet jóváhagyása mostantól egyenértékű a bevallással. Amennyiben az adózó nem hagyja jóvá a bevallási tervezetét, a bevallási határidőt követő hónap utolsó napján az adóhivatal törli az adónyilvántartást, beleértve az abból összeállított bevallástervezetet is.

A gépi interfész alkalmazásával teljesített bevallások esetében az elkészült adónyilvántartás az elektronikus felületen a bevallás jóváhagyását követő 90 napig tölthető le - tájékoztatott a szakember. Hozzáfűzte: ha az adóalany többféle módon teljesíti bevallási kötelezettségét, akkor az elsőként benyújtott bevallás minősül a hivatalosnak. Szólt arról is, hogy a bevallási tervezet alapján teljesített bevallások esetén különösen fontos változás, hogy a belföldi összesítő nyilatkozat beküldése nem szükséges. Ez egyszerűsíti az adminisztrációs folyamatokat azok számára, akik a bevallástervezetek alapján teljesítik kötelezettségeiket.

A téma kapcsán a következő kérdést intézték a szakértőhöz: a NAV rendelkezésére álló (online számla) adatok akkor is felhasználhatóak és elfogadhatóak, ha az adózónak nem áll rendelkezésére az összes bizonylat? Az érdeklődő pontosított: arra gondol, hogy egy-egy költség számla nem feltétlenül áll az adózó rendelkezésére fizikailag, mert a szállító partner még nem küldte meg a vevőnek. Ugyanakkor a NAV rendszerében szerepel az említett számla, mert online adatszolgáltatás történt. Azt szerette volna megtudni a konferencia résztvevője, hogy levonásba helyezhető-e ennek a számlának az áfatartalma.

Dr. Gróf Gabriella előadásában érintette a 2024-es évtől bevezetett kötelező visszaváltási díjak rendszerével (DRS – Deposit Return System) kapcsolatos tudnivalókat, és nem maradhatott ki az e-nyugta bevezetését érintő ismeretek bemutatása és az egyszerűsített számla alkalmazásának lehetősége is terítékre került. További témái voltak az egyéni vállalkozók szünetelésére vonatkozó új, helyi adókat érintő szabályok, illetve a CSOK-hoz kapcsolódó, visszterhes vagyonátruházási illetékmentességet lehetővé tevő jogszabály-módosítások is. Tekintse meg az előadást, kattintson a linkre!

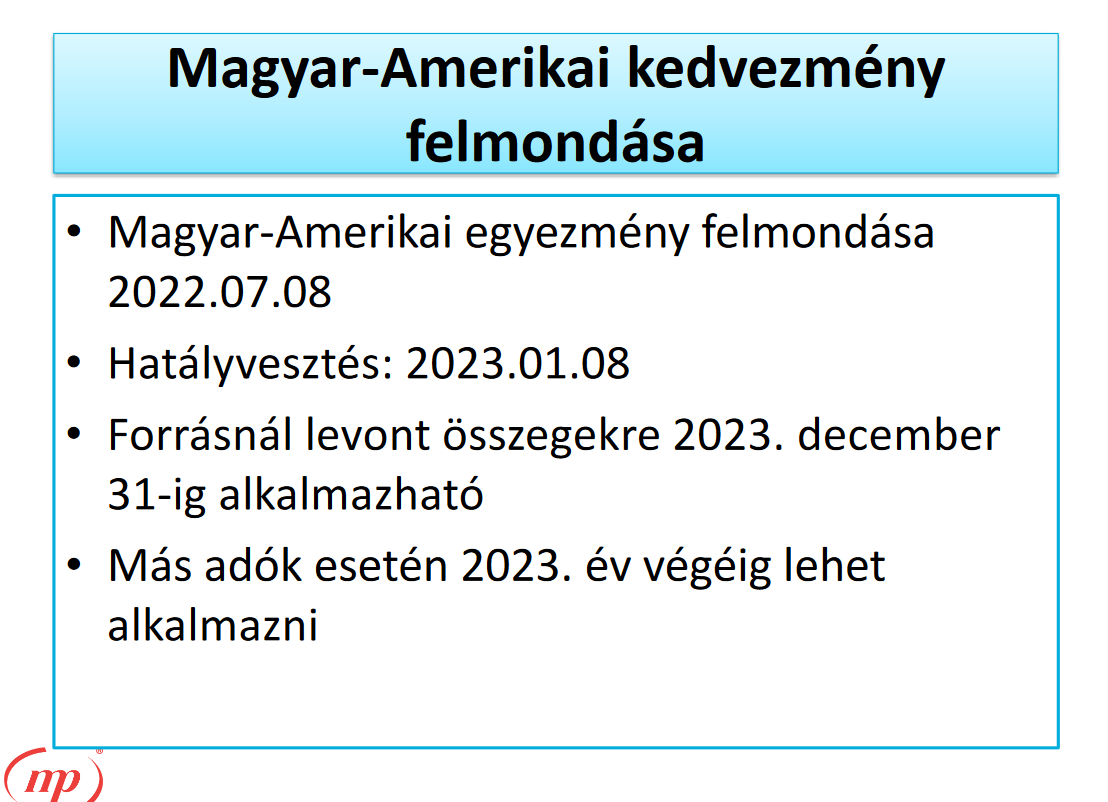

Az Szja tekintetében a Magyar-Amerikai kedvezmény felmondásának adójogi következményeiről is szólt Dr. Orbán Ildikó, a NAV Dél-budapesti Adóigazgatósága főosztályvezetője. Mint ismert, az USA felmondta a Magyar-Amerikai egyezményt 2022. július 8-án. Fél évvel később, 2023. január 8-án vesztette a hatályát ez az egyezmény. Ugyanakkor adóéven belül a szabályait még lehetett alkalmazni. Tehát a forrásnál levont összegekre ez 2023. december 31-ig volt alkalmazható, illetve más adók esetén is 2023. év végéig lehet alkalmazni ezt az egyezményt.

Ebből az következik, hogy 2024-től az Amerikában megszerzett jövedelmek vagy az amerikai illetőségű személyek Magyarországon megszerzett jövedelmeire már nem tudjuk az egyezmény szabályait alkalmazni – hívta fel erre a figyelmet az adóügyi szakember. Mint mondta, a jogalkotó próbált egy olyan jogi helyzetet teremteni, hogy az érintettek ne kerüljenek hátrányosabb helyzetbe, mint amilyenbe az egyezmény időszakába voltak, másrészről pedig megmaradjon Magyarország adóztatási joga az adott tevékenységekre.

Az Szja-törvény (3.§ 4.pont g)) szerint marad Magyarország adóztatási joga az előadói, művészeti és sporttevékenység, illetve a bemutató (kiállítás) jövedelmére, amennyiben a jövedelemszerzés helye a tevékenység végzésének helye szerinti állam, akkor is, ha a tevékenységből származó jövedelem nem a magánszemélynél, hanem egy másik személynél keletkezik (pl. egyszemélyes cégében).

A nagy érdeklődéssel kísért téma kapcsán a következő kérdés érkezett az előadóhoz: magyar székhellyel rendelkező, átalányadós egyéni vállalkozó Magyarországról fordítási szolgáltatást nyújt amerikai cégnek. Január 1-jétől őt is érinti a kettős adóztatást elkerüléséről szóló egyezmény megszűnése és az USA-ban is kell adóznia?

A minimálbér emelkedése nyomán módosulnak az értékhatárok – Dr. Orbán Ildikó ezen összegeket is részletesen ismertette előadásában, amiből továbbá kiderült, hogy miként változik a bevételszerzés napja, mit kell tudni a csekély értékű ajándékok adásáról és mi az, amire különösen érdemes odafigyelni a következő adóévben. Látogasson el a következő linkre és nézze meg a videót!

Botka Erika, a Pénzügyminisztérium főosztályvezetője a számviteli törvény 2024-es változásait ismertette előadásában. Szólt arról, milyen esetben köteles a vállalkozó regisztrált mérlegképes könyvelőt megbízni a könyvviteli szolgáltatás körébe tartozó feladatok irányításával, vezetésével, a beszámoló elkészítésével. Emellett hosszan tárgyalta az átalakulási szabályok kiegészítését is. További témái voltak a kényszertörlési eljárás új szabályai és a leválás szabályainak átvezetése a számvitelben. Kattintson ide és nézze meg az előadást!

Ruszin Zsolt, az MKOE alelnöke, könyvvizsgáló, bejegyzett adószakértő, igazságügyi adó- és járulékszakértő, szakoktató kitekintést adott arra vonatkozólag, hogy várható-e az alanyi áfamentes keret emelése, mi a jelenleg „hasító” átalányadó, hogyan alakul a különböző vállalkozói formák esetén, illetve munkaviszonyban az összes adó aránya az összes bevételhez képest 2024-ben, illetve milyen következményei lehetnek a megszűnő adókedvezményeknek. Legyen tájékozott és vessen egy pillantást a szakértő videójára itt!

Próbálja ki az Adópraxist és a Digitális Adókommentárt két hétig teljesen díjmentesen és győződjön meg azok előnyeiről:

Az email címére elküldtük a megerősítő levelet amivel aktiválhatja a fiókját.

Rendelje meg az Adózási Módszertani Szemle és az adopraxis.hu digitális tudástár szolgáltatásunk!

Az Adózási Módszertani Szemle egy gyakorlatias megközelítésű online adószakmai havilap, amely átfogóan követi az adózás világának változásait. Minden nagyobb adónem és több fontos témakör állandó rovatot kapott: Áfa, SZJA, Társasági adó, TB és nyugdíj, járulékok és bérszámfejtés, Kisadók, Helyi adók, Számvitel és adózás összefüggései, Munkaügy és adózás összefüggései.

Az Adópraxis.hu egy folyamatosan frissülő digitális tudástár. Az oldalon megtalálja az aktuális és archív Adózási Módszertani Szemle lapszámokat, kérdéseket tehet fel szakértőinknek, olvashatja az adójogszabályokat és rendeleteket. Korlátlanul használhatja a Digitális Adókommentárt, valamint a szakmai videótárban megtekintheti az aktualitásokra fókuszáló legsikeresebb szakmai napjaink videofelvételeit.

Éves előfizetéséhez az alábbi szolgáltatások járnak még:

Adja meg az email címét, és küldünk egy levelet, amellyel megadhatja új jelszavát.

Tanácsadóink vonalainak foglaltsága esetén ügyfélszolgálatunk fogadja hívását. Szakértőink haladéktalanul, de legkésőbb hat munkaórán belül visszahívják. Szükség esetén ügyfélszolgálati kollégánkkal az Ön számára megfelelő időpontra kérhet visszahívást.

Gyorshírek és magyarázatok az adózási eljárásjog új szabályairól